Credit Suisse thu xếp cho khoản vay 4.600 tỷ đồng của BIM Land

Theo thông tin được công bố trên Sở giao dịch Chứng khoán Hà Nội (HNX), bên cạnh các lô trái phiếu được phát hành trong nước, BIM Land còn phát hành trái phiếu ra quốc tế.

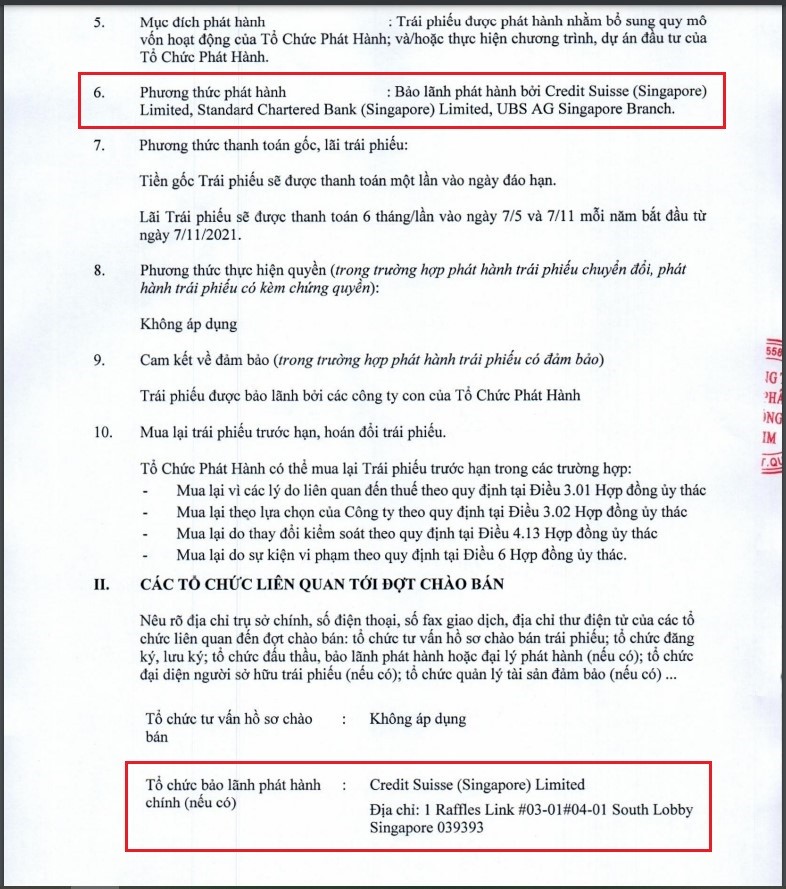

Điều đáng nói là lô trái phiếu này có liên quan trực tiếp đến Ngân hàng Credit Suisse (Singapore), ngân hàng đang nhận được sự quan tâm đặc biệt của giới đầu tư trước những thông tin sụp đổ và được UBS mua lại.

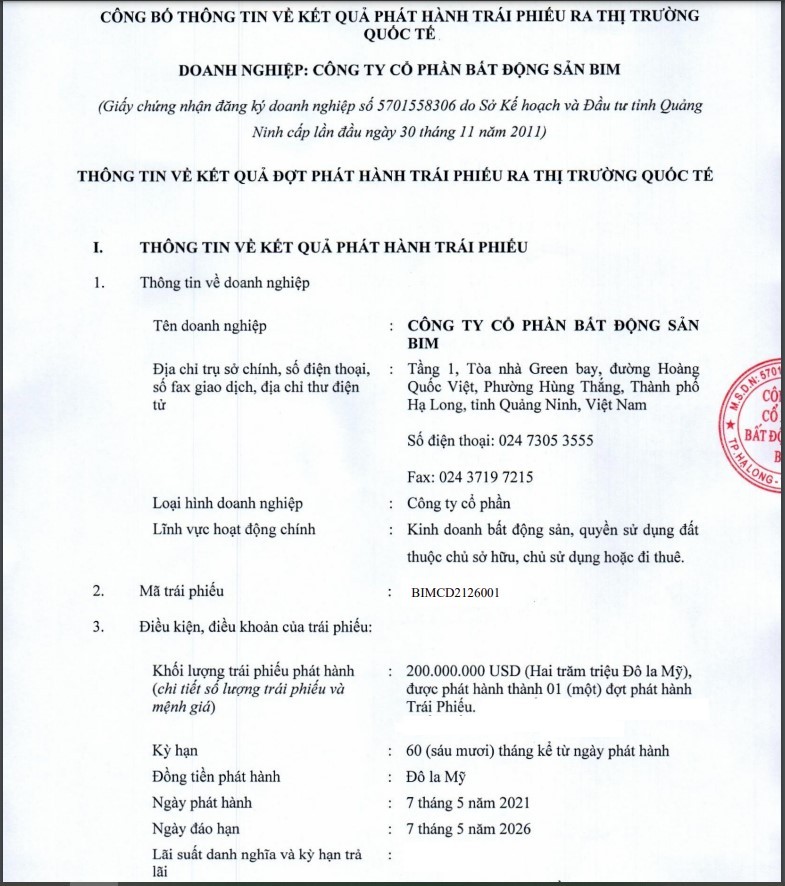

Lô trái phiếu đang được nhắc đến có mã BIMCD2126001, tổng giá trị 200 triệu USD (khoảng 4.600 tỷ đồng), được phát hành vào ngày 7/5/2021 có kỳ hạn 60 tháng, đáo hạn vào ngày 7/5/2026.

Lãi trái phiếu được thanh toán 6 tháng/lần vào ngày 7/5 và 7/11 mỗi năm bắt đầu từ 7/11/2021.

|

| BIM Land phát hành lô trái phiếu 200 triệu USD ra thị trường quốc tế. |

Đây là trái phiếu không chuyển đổi, không có tài sản đảm bảo, không kèm chứng quyền, chào bán tại nước ngoài và niêm yết tại Sở Giao dịch Chứng khoán Singapore. Trái phiếu được Tổ chức xếp hạng tín nhiệm Moodys đánh giá tín nhiệm B2 và Tổ chức xếp hạng tín nhiệm Fitch đánh giá tín nhiệm B.

Theo thông tin được công bố, vốn huy động từ đợt phát hành trái phiếu này sẽ được BIM Land sử dụng để phát triển các dự án bất động sản của công ty.

Đáng chú ý, các ngân hàng tư vấn, thu xếp phát hành là ngân hàng đầu tư Credit Suisse, Standard Chartered Bank và UBS. Ngân hàng Credit Suisse và UBS tư vấn về vấn đề xếp hạng tín nhiệm doanh nghiêp và ngân hàng Standard Chartered tư vấn về vấn đề trái phiếu xanh.

|

| Credit Suisse là ngân hàng thu xếp và đứng ra bảo lãnh cho lô trái phiếu này của BIM Land. |

Thời gian gần đây, những thông tin Credit Suisse sụp đổ và UBS sau khi mua lại, muốn thu hẹp mảng ngân hàng đầu tư của Credit Suisse. Theo đó, không loại trừ khả năng sẽ bán tháo cắt lỗ nhằm thu hồi vốn. Điều này đã gây ra nhiều tâm lý e ngại cho các nhà đầu tư. Khi đó những “con nợ” của Credit Suisse như trường hợp của BIM Land sẽ lại “đứng ngồi không yên”.

Vẫn còn lô trái phiếu nghìn tỷ sẽ đáo hạn trong năm nay

Trên thị trường trái phiếu quốc tế, trong khi BIM Land vẫn đang chờ đợi những động thái tiếp theo từ phía Credit Suisse và UBS thì tại thị trường trong nước, doanh nghiệp này vẫn còn lô trái phiếu 1.000 tỷ đồng sẽ đáo hạn vào cuối năm nay.

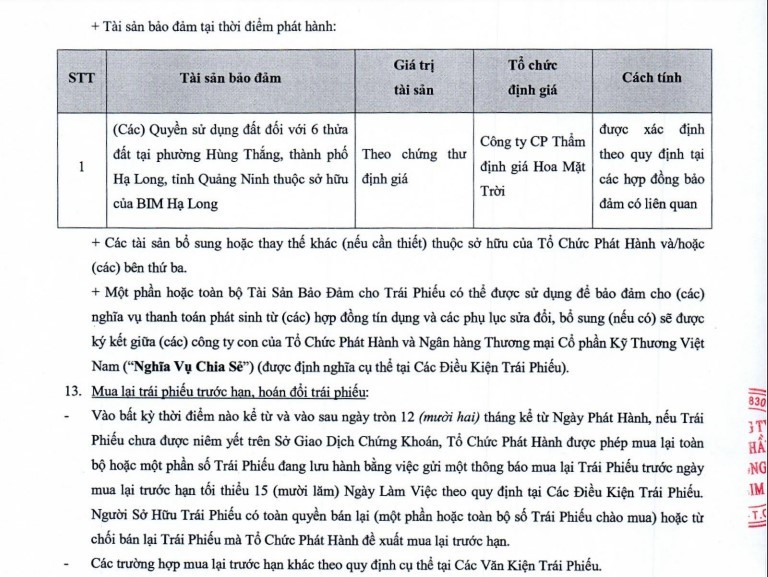

Cụ thể, lô trái phiếu này có mã BIMB2023001 được phát hành vào ngày 30/12/2020, trị giá 1.000 tỷ đồng. Trái phiếu có kỳ hạn 36 tháng, đáo hạn vào tháng 12/2023. Trái phiếu có lãi suất 10%/năm đầu tiên và 12%/năm các năm tiếp theo. Tiền huy động được từ đợt bán trái phiếu sẽ dùng để đầu tư vào Dự án Centara qua hình thức hợp tác kinh doanh hoặc một hình thức khác. Lô trái phiếu này được 1 công ty chứng khoán ôm trọn.

Tài sản đảm bảo của lô trái phiếu là 6 quyền sử dụng đất với các thửa đất tại phường Hùng Thắng, thành phố Hạ Long, tỉnh Quảng Ninh. Giá trị tài sản được định giá bởi CTCP Thẩm định giá Hoa Mặt Trời.

|

| Thông tin về tài sản đảm bảo cho lô trái phiếu 1.000 tỷ đồng của BIM Land. |

Đơn vị bảo lãnh phát hành, đại diện người sở hữu trái phiếu, đăng ký và quản lý chuyển nhượng là Công ty Cổ phần Chứng khoán Kỹ thương (Techcom Securities) . Trong khi đó, Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank) là đơn vị nhận tài sản đảm bảo.

Liên quan đến tài sản đảm bảo của lô trái phiếu này, vừa qua BIM Land đã lấy ý kiến trái chủ để giải chấp 1 phần tài sản đảm bảo cho lô trái phiếu.

Cụ thể là 3 giấy chứng nhận quyền sử dụng đất quyền sở hữu nhà ở và tài sản khác gắn liền với đất, với tổng giá trị bảo đảm tại thời điểm định giá gần nhất là 302,4 tỷ đồng.

Phí BIM Land cho biết, nguyên nhân giải chấp là để đảm bảo cho nghĩa vụ thanh toán trên, BIM Land thế chấp cho tổ chức nhận tài sản đảm bảo 6 quyền sử dụng đất tại Hùng Thắng Hạ Long.

Theo định giá, 6 quyền sử dụng đất được BIM Land mang ra làm tài sản đảm bảo có tổng giá trị khoảng 1.315,3 tỷ đồng.

Như vậy, tài sản đảm bảo dự kiến còn lại sau giải chấp là 1.012,9 tỷ đồng, vẫn lớn hơn giá trị đảm bảo tối thiểu của lô trái phiếu là 1.000 tỷ đồng.