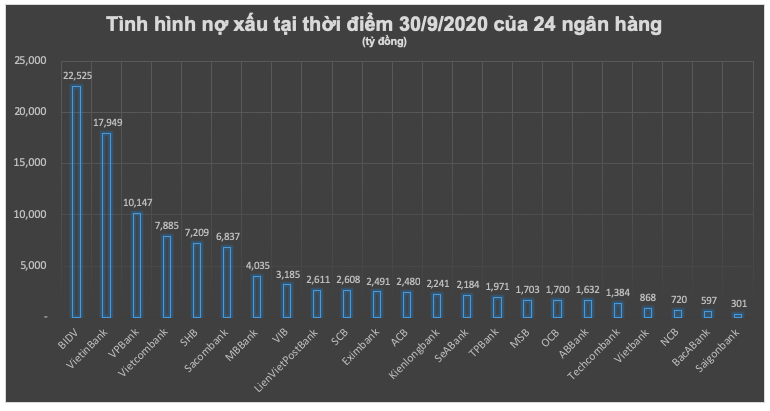

Trong 25 ngân hàng đã công bố báo cáo tài chính quý 3/2020, chỉ riêng Vietbank không có phần thuyết minh chi tiết về tình hình nợ xấu, còn lại 24 nhà băng ghi nhận 102.869 tỷ đồng nợ xấu tại thời điểm 30/9/2020.

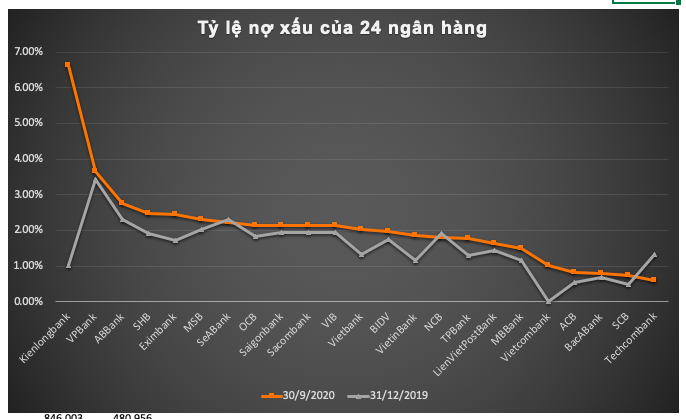

Nhìn chung, tỷ lệ nợ xấu của hầu hết các nhà băng đều tăng so với đầu kỳ, chỉ duy nhất 3 ngân hàng ghi nhận nợ xấu giảm so với đầu năm gồm PGBank, SeABank và Techcombank.

Tăng mạnh nhất phải kể đến KienLongBank với 2.241 tỷ đồng (gấp 6,5 lần), tương ứng tỷ lệ nợ xấu lên tới 6,63% trong khi đầu kỳ chỉ hơn 1,02%. Trong đó, nợ có khả năng mất vốn gấp 8.9 lần khi chiếm 2,134 tỷ đồng.

Cũng cần lưu ý, trong số dư nợ có khả năng mất vốn này đã bao gồm 1,883 tỷ đồng dư nợ các khoản cho vay đối với một nhóm khách hàng với tài sản đảm bảo là cổ phiếu của một ngân hàng khác được phân loại nhóm 5 theo quyết định của Ngân hàng Nhà nước.

Chính khoản nợ xấu này khiến KienLongBank phải tăng trích lập dự phòng tới 96% trong 9 tháng 2020. KienLongBank cho biết, những ảnh hưởng này chỉ mang tính chất tạm thời, sau khi xử lý xong tài sản bảo đảm đối với các khoản vay trên (dự kiến trong quý 4/2020), căn cứ nguồn tiền thu được, ngân hàng sẽ ghi nhận hoàn nhập dự phòng góp phần tăng thu nhập trong năm 2020.

Liên quan đến khoản nợ này, hồi tháng 2/2020, KienLongBank đã thông báo lần 2 về chào bán tài sản đảm bảo là gần 176.4 triệu cổ phiếu của Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank, HoSE: STB) để thu hồi nợ.

Trong lần chào bán này, KienLongBank hạ giá khởi điểm 21,600 đồng/cp, thấp hơn mức giá 24,000 đồng/cp ở lần thông báo trước đó. Tương ứng, tổng giá trị KienLongBank dự kiến muốn thu về khoảng 3.810 tỷ đồng.

"Á quân" về tỷ lệ nợ xấu chính là VPBank, tính đến ngày 30/9, tổng nợ xấu của nhà băng này tăng 15% so với đầu năm lên hơn 10,147 tỷ đồng. Trong đó, nợ dưới tiêu chuẩn tăng 15%, nợ nghi ngờ tăng 36%. Kết quả, kéo tỷ lệ nợ xấu trên dư nợ vay của VPBank tăng từ mức 3.42% đầu năm lên 3.65%.

Nợ xấu tăng cũng khiến chi phí dự phòng rủi ro tín dụng của VPBank tăng 3% lên con số 10.303 tỷ đồng trong 9 tháng 2020.

Một số ngân hàng ghi nhận nợ xấu tăng mạnh lên ngưỡng trên 2% như SHB lên 2,47% trong khi đầu kỳ chỉ 1,71%, tương ứng nợ xấu chiếm tới 7.209 tỷ đồng.

Hay Eximbank từ 1,71% của đầu kỳ lên 2,46% khi con số nợ xấu tương ứng 2.491 tỷ đồng. Điều này đi ngược với tăng trưởng tín dụng âm của nhà băng này khi chỉ đạt 101.302 tỷ đồng, giảm 11% so đầu kỳ.

OCB tăng tỷ lệ nợ xấu từ 1,84% lên 2,15%, ứng với nợ xấu 1.700 tỷ đồng. Sacombank cũng không ngoại lên với con số nợ xấu hơn 6.837 tỷ đồng, ứng với nợ xấu tăng từ 1,94% lên 2,14%. Tương tự với VIB, Saigonbank, Vietbank.

BIDV vẫn "cân" nợ xấu khi chiếm 21% tổng 24 ngân hàng

Xét về con số nợ xấu, BIDV vẫn luôn là nhà băng "đi đầu" với 22.525 tỷ đồng tăng 16% và chiếm tới hơn 21% tổng số nợ xấu của 24 ngân hàng đã công bố và thậm chí gần bằng với tổng nợ xấu của VietinBank và Vietcombank cộng lại (25.834 tỷ đồng). Dù tỷ lệ nợ xấu của nhà băng này được kiểm soát ở mức 1,97%, so mức 1,75% của đầu kỳ.

Trong đó, nợ có khả năng mất vốn của BIDV cũng tăng mạnh 26% khi chiếm 14.315 tỷ đồng.

Với VietinBank, tổng nợ xấu tại ngày 30/9 tăng đến 66% so với đầu năm, lên 17.949 tỷ đồng. Trong đó, tăng mạnh nhất là nợ dưới tiêu chuẩn gấp 5.7 lần, ghi nhận gần 11,919 tỷ đồng; nợ nghi ngờ cũng tăng 21%. Do đó, tỷ lệ nợ xấu trên dư nợ vay tăng từ 1.16% lên 1.87%.

Bởi thế mà từ đầu năm đến nay, BIDV và VietinBank liên tục công bố xử lý hàng loạt khoản nợ xấu khủng lên tới hàng ngàn tỷ đồng.

BIDV "dính" hàng loạt khoản nợ xấu tại những doanh nghiệp tên tuổi một thời như Thuận Thảo, Đức Long Gia Lai, Đức Khải... khi liên tục rao bán nhưng bất thành.

Theo Ngân hàng Nhà nước, đến ngày 28/9, các tổ chức tín dụng đã tái cơ cấu thời hạn trả nợ đối với hơn 272.115 khách hàng với dư nợ cho vay khoảng 331.000 tỷ đồng, tương đương 3,8% tổng dư nợ của toàn hệ thống.

Công ty Chứng khoán Rồng Việt nhận định, không phải tất cả các khoản vay được tái cơ cấu sẽ chuyển thành nợ xấu. Tuy nhiên, nhiều khả năng nợ xấu tiếp tục gia tăng trong thời gian tới do ảnh hưởng của đại dịch Covid-19 và sẽ vượt ngưỡng 3% vào năm 2021.